加密财库公司恐成华尔街「国王新衣」?首家因 Crypto 倒闭的上市公司或很快诞生

本文探讨华尔街 DAT 模式,分析其为监管套利而非金融创新,并指出其「反身性」陷阱与对加密货币估值体系的历史倒退风险。本文源自链上观,Haotian 所着文章,由 PANews 整理、编译及撰稿。

(前情提要:稳定币发行商StablecoinX「建立 Ethena储备」、融资3.6亿镁每日定投500万美元、ENA跳涨13% )

(背景补充:全面解读Ethena:新一代的币圈美元联储 )

当所有人为华尔街「金融炼金术」 DAT 模式狂欢时,可有人想过没有:DATs 是不是正在「倒反天罡」开历史的倒车?以下分享若干观点:

先科普一下什么是 DAT、PS、PE、PN…

DAT:(Digital Asset Treasury),简单来说就是向投资者发行股票募资,再用募到的钱购买加密资产(BTC、ETH 等),形成一个储备资金库,理想情况下达成发股 -> 买币 -> 发更多股、买更多币的正向飞轮;

其他概念就不赘述了,从传统金融的 PE(市盈率,为每 1 元利润付多少钱,价值投资那一套)、PS(市销率,为每 1 元营收付多少钱,所谓「市梦率」)、到我瞎编的 PN(Price to Narrative 市叙率,为一个故事付多少钱,纯粹投机)。。

详细观点如下,雷同或雷人仅供参考:

1)DATs 并非「金融创新」,更像是华尔街为规避加密货币监管而设置的「监管套利」通道。

不过自 Paul Atkins 主导的 Project Crypto 和 GENIUS、CLARITY 等稳定币法案落地以来,这一波来势汹汹的 DATs 热潮,表面上看似是华尔街一众美股壳公司效仿 Micro Strategy 成功故事而发起的跟风潮,但我觉得其实就是非官方合规通道收窄之前的最后狂欢,因此 DATs 的 Fomo 潮势必会在自身泡沫破裂和政府监管施压的双重控制下而逐渐被祛魅;

2)DATs 的「金融炼金术」看似很神奇,实际上是典型的「反身性」陷阱。

逻辑其实很多人都清楚,MicroStrategy 那套「发股→买币→币价涨→股价涨→发更多股」的飞轮看起来很美好,事实上也很美好,但在一众跟风效颦者的放大效应下,这种「反身性系统」的缺点也会被加速放大:正循环时确实能放大收益,但一旦逆转就是螺旋式坍塌。

尤其是当 mNAV(市场净资产值)溢价消失甚至转为折价时,整个模式瞬间失效——不能发股了,不能买币了,还可能被迫卖币;

3)DATs 体现了华尔街善于把简单问题複杂化包装,最终实施「降维打击」的金融收割者基因。

抛开监管套利的因素,MSTR 的历史因素就不提了,但 BTC、ETH 等 ETF 以及各种加密友好政府和政策的大背景下,想买比特币就直接买嘛,包装成机构级数位资产配置策略,再炮製一个 DATs 的新概念。

其实就是变相利用中间的市场认知差、教育时间成本、合规路径複杂性等等「複杂性」来向市场兜售结构化产品,虽然这次 DATs 没有历史上的 CDO(债务抵押证券)、CDS(信用违约互换)等产品那么激进,但殊途同归;

4)DATs 本质上是估值体系的历史倒车,硬生生把加密货币从 PS/PE 的成熟化轨道拉回到了 PN 的蛮荒时代。

Crypto 市场经历几个週期的发展演化,从 17 年的纯概念炒作,再到 DeFi 时代看 TVL 和协议收入(PS 思维),直至部分项目开始分红回购(PE 思维),以及大家频频提及的 PMF,整个过程其实都在成熟化的路径上。

但 DATs 热潮一来,嚯,又把大家带到了 Price to Narrative,向故事和概念买单的叙事逻辑下,这不是倒反天罡开历史的倒车吗?短期看场内原住民可以不在乎,毕竟确实能 Fomo 进实打实的热钱但长期看,又等于增加了不少不确定性;

以上。

话说回来,DATs 的这种野路子没準还真能成事,但是不能期许场外的买单带动一轮超级大牛市,在我看来真正的潘朵拉魔盒在于 DATs 可能引爆的「链上槓桿」全新玩法。

说白了就是把华尔街的槓桿游戏和 DeFi 的可组合性连接起来,场外负责增量资金和背书,场内专注于炒作和槓桿放大,尤其是还眼巴巴指望华尔街大力出奇蹟的 Crypto 原住民们,一定别忽略了纯 Crypto 内场的创新魔力。

-

mcjs网页版即点即玩-mcjs极速秒玩入口 时间:2025-12-17

mcjs网页版即点即玩-mcjs极速秒玩入口 时间:2025-12-17 -

欧易Web3钱包创建指南:简单5步完成加密钱包设置 时间:2025-12-17

欧易Web3钱包创建指南:简单5步完成加密钱包设置 时间:2025-12-17 -

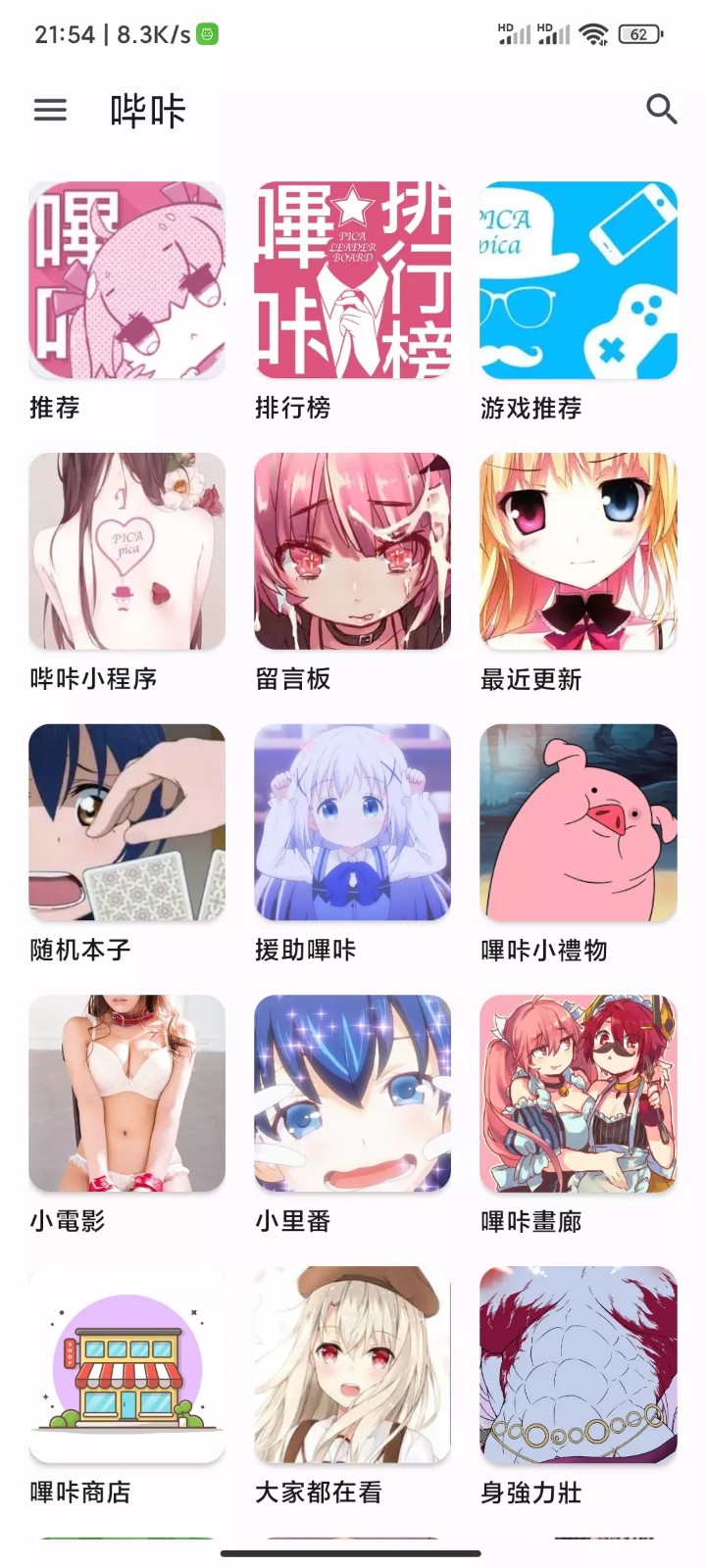

picacg哔咔漫画官网直连入口-picacg哔咔官网安全一键畅连 时间:2025-12-17

picacg哔咔漫画官网直连入口-picacg哔咔官网安全一键畅连 时间:2025-12-17 -

学习通网页版账号登录入口一键直达-学习通网页版极速开启学习主页 时间:2025-12-17

学习通网页版账号登录入口一键直达-学习通网页版极速开启学习主页 时间:2025-12-17 -

忘记Web3钱包助记词?5步教你快速恢复账户访问权限 时间:2025-12-17

忘记Web3钱包助记词?5步教你快速恢复账户访问权限 时间:2025-12-17 -

233乐园下载免费安装正版-233乐园官方高速下载通道 时间:2025-12-17

233乐园下载免费安装正版-233乐园官方高速下载通道 时间:2025-12-17

今日更新

-

绝地求生官网地址是什么-pubg官网入口与网址详解

绝地求生官网地址是什么-pubg官网入口与网址详解

阅读:18

-

朋友圈没有文案是什么梗?揭秘年轻人新型社交暗号,看完秒懂!

朋友圈没有文案是什么梗?揭秘年轻人新型社交暗号,看完秒懂!

阅读:18

-

动视官网-动视账号注册详细教程

动视官网-动视账号注册详细教程

阅读:18

-

朋友圈拍照梗是什么梗?揭秘年轻人最火的拍照姿势,这样拍赞爆了!

朋友圈拍照梗是什么梗?揭秘年轻人最火的拍照姿势,这样拍赞爆了!

阅读:18

-

EA官网网址 EA官网登录入口-EA官网下载全攻略

EA官网网址 EA官网登录入口-EA官网下载全攻略

阅读:18

-

朋友圈豌豆是什么梗?揭秘视频圈爆火新词,原来这样用才高级!

朋友圈豌豆是什么梗?揭秘视频圈爆火新词,原来这样用才高级!

阅读:18

-

梦幻坦克2025公测最新福利礼包码大全

梦幻坦克2025公测最新福利礼包码大全

阅读:18

-

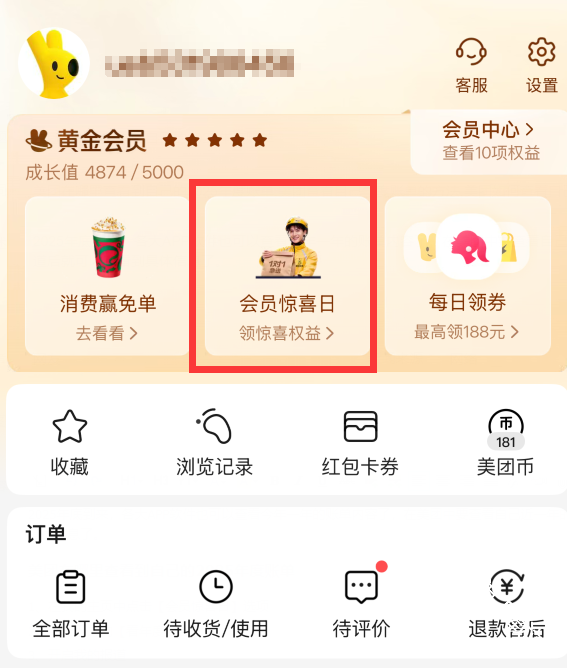

美团在哪里查看到自己的2025年度账单

美团在哪里查看到自己的2025年度账单

阅读:18

-

桃源深处有人家吉程游忆全5天拼图游戏答案

桃源深处有人家吉程游忆全5天拼图游戏答案

阅读:18

-

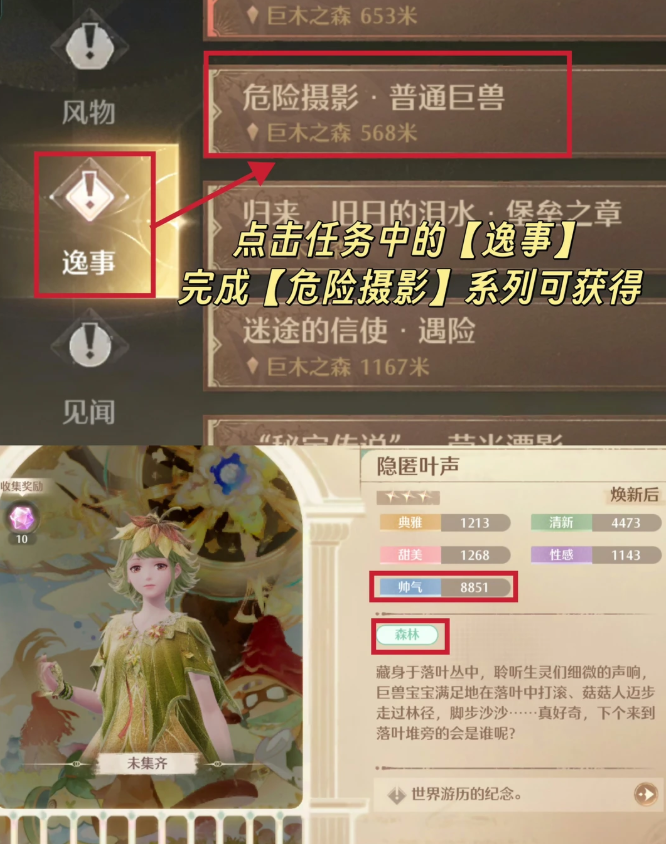

无限暖暖2.0全部免费套装获取任务途径

无限暖暖2.0全部免费套装获取任务途径

阅读:18