《大而美法案》对亚马逊、Meta和Google影响有多大?

摩根士丹利认为,「大而美法案」将为亚马逊、Meta 和Google带来鉅额自由现金流提振。本文源自华尔街见闻,张雅琦所着文章,由 ForesightNews 整理、编译及撰稿。

(前情提要:比特币上看15万美元!分析师:《大而美法案》如同疫情印钞、全球M2创新高「利好BTC 」 )

(背景补充:专家为Fed鲍尔喊冤:比特币、美股、黄金创新高,经济超好为何要降息? )

本文目录

- 亚马逊:法案的最大长期赢家

- Meta:中期现金流的强劲「顺风车」

- Google:短期利益最大化,长期稳定增益

「大漂亮法案」可能成为科技巨头自由现金流(FCF)的重大利好。

据追风交易台讯息,摩根士丹利分析师 Brian Nowak 在 22 日释出研报,该法案将显着提振亚马逊、Meta 和Google的财务表现。亚马逊是长期赢家,Meta 中期收益显着,Google则在短期内获得最大收益。

这些公司预计将把新增现金流用于加强人工智慧能力和核心业务投资,巩固竞争优势,同时兼顾股东回报。具体来看:

- 亚马逊:2026 年自由现金流预计提升约 30%,金额高达 150 亿美元,是法案的最大长期受益者。

- Meta:2026 年 FCF 预计提升约 22%,金额约 100 亿美元,为中期发展提供强劲顺风。

- Google:2025 年 FCF 将获得 250 亿美元的鉅额短期提振,长期年度增益稳定在 40 亿至 60 亿美元。

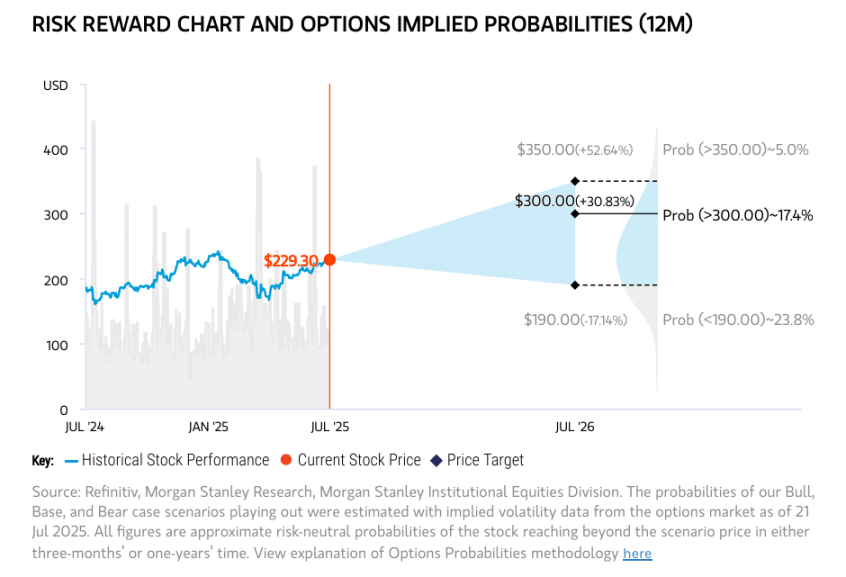

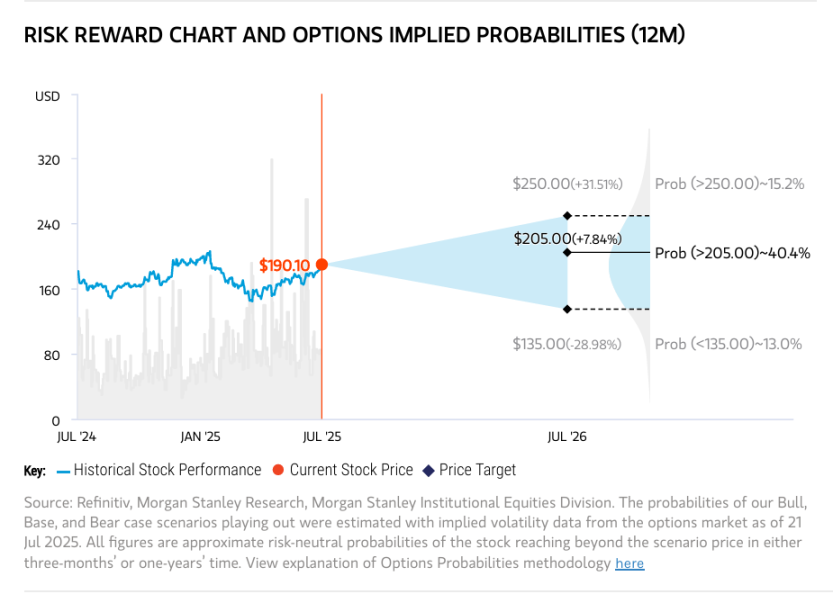

摩根士丹利对这三家公司均维持「增持」评级,并设定了亚马逊 300 美元、Meta750 美元和Google 205 美元的目标价。

亚马逊:法案的最大长期赢家

摩根士丹利的分析明确指出,亚马逊是「大漂亮法案」下最大的自由现金流受益者。预计到 2026 年,该法案将为亚马逊带来约 150 亿美元的年化收益,相当于对其当年自由现金流 30% 的惊人提振。

这一显着优势主要源于两个核心因素:

持续的高资本支出:亚马逊不仅在资料中心建设上投入巨大,其庞大的仓储物流网路(履约和物流运营)中的装置更新也需要持续的资本投入。

领先的研发投入:为支援其领先的云业务(AWS)和内部创新专案,亚马逊拥有比同行更高水平的合格研发支出。

报告特别指出,由于亚马逊的税收优惠规模巨大,其现金税基并不足以支援一次性的加速沖销,因此这笔收益将在未来几年内持续释放。预计到 2028 年,该法案带来的年度收益仍能达到约 110 亿美元,显示出其利益的永续性。

对于投资者而言,更重要的是这笔资金的用途。摩根士丹利预计,亚马逊不会将这 150 亿美元全部作为利润,而是会利用这笔「意外之财」获得更大的投资灵活性,继续深化其在零售(机器人、生鲜、物流、当日达等)和 AWS(GPU 及其他晶片、电力、基础设施)领域的竞争护城河和生成式 AI 能力,同时也能为投资者提供更充裕的近期 FCF 回报。这还使其能更灵活地进行类似对 Anthropic 的下一代技术投资。

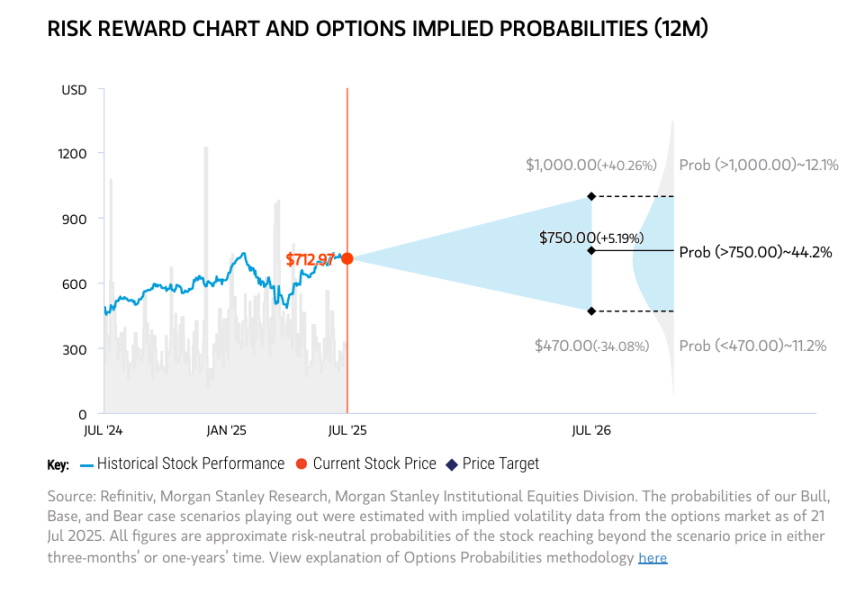

Meta:中期现金流的强劲「顺风车」

对于 Meta 来说「大漂亮法案」同样是一大利好,预计到 2028 年,该法案将为其提供 80 亿至 100 亿美元的现金流顺风。具体到 2025 年和 2026 年,每年的 FCF 增量预计可达 100 亿美元,这将使其法案前的 FCF 水平提升 22%。

与亚马逊类似,由于 Meta 的现金税基不足以完全加速沖销其递延税收资产,这些收益将在未来几年内更均匀地体现。这一变化对估值具有直接影响:报告测算,法案将使 Meta 的 2026 年 FCF 市盈率从当前的约 39 倍压缩至约 32 倍,虽然仍高于其约 27 倍的长期平均水平,但无疑提升了其估值吸引力。

在资金使用上,报告认为 Meta 也不会让所有现金流直接流入利润表。这笔增量现金将被部分用于支援公司庞大的基础设施需求,例如公司此前强调的建设多个「数吉瓦(multi-GW)」级别的资料中心丛集,这些丛集每一个都需要数十万颗NVIDIA的 GPU。此外,资金还将用于支援其广告推荐系统、商业资讯、Meta AI 等业务的推理需求扩展套件,最终目的同样是巩固其 AI 能力,同时为股东创造更多近期回报。

Google:短期利益最大化,长期稳定增益

Google被视为这项法案中最大的「近期受益者」。报告预测,该法案将为Google 2025 年的 FCF 带来高达 250 亿美元的惊人提振,增幅达到 31%。

Google之所以能在短期内获得最大收益,主要得益于两个条件:

其拥有同行中规模最大的约 260 亿美元的研发递延税收资产。

其庞大的现金税基足以支援这种影响的加速释放。

然而,这种爆发性增长主要集中在第一年。在 2025 年之后,随着研发递延税收资产被逐步消化,Google的长期年度收益将稳定在 40 亿至 60 亿美元的水平,对 FCF 的提振幅度约为 5% 至 6%,这部分收益主要来自未来的研发和加速折旧优惠。

与前两家公司一样,摩根士丹利预计Google会将这笔增量现金流视为增强投资灵活性的机会,而非单纯的利润增加。资金将被用于继续深化其在全套产品线(Gemini、AI Mode、AI Overviews、Veo 等)中的竞争护城河和生成式 AI 能力,并在投资未来的同时,为股东提供更丰厚的近期现金回报。

摩根士丹利维持对这三家公司的积极评级:亚马逊目标价 300 美元(增持),Meta 目标价 750 美元(增持),Google目标价 205 美元(增持)。分析师认为,虽然这些公司将获得显着的现金流改善,但投资者应该预期这些公司会将大部分收益重新投资于人工智慧基础设施和技术创新,而非简单地提高短期股东回报。

-

学习通网页版访问线路全新升级-学习通网页版秒速直达课程界面 时间:2025-12-16

学习通网页版访问线路全新升级-学习通网页版秒速直达课程界面 时间:2025-12-16 -

即梦AI官方认证网页入口无广告秒速使用-即梦AI官方网页在线极速体验 时间:2025-12-16

即梦AI官方认证网页入口无广告秒速使用-即梦AI官方网页在线极速体验 时间:2025-12-16 -

向欧易客服反馈问题必备信息清单 高效解决指南 时间:2025-12-16

向欧易客服反馈问题必备信息清单 高效解决指南 时间:2025-12-16 -

虫虫漫画入口全端兼容-虫虫漫画入口一键跨端追更 时间:2025-12-16

虫虫漫画入口全端兼容-虫虫漫画入口一键跨端追更 时间:2025-12-16 -

163邮箱登录入口-网易163邮箱网页版快速登录 时间:2025-12-16

163邮箱登录入口-网易163邮箱网页版快速登录 时间:2025-12-16 -

欧易邮件客服联系方式查询及官方客服邮箱地址 时间:2025-12-16

欧易邮件客服联系方式查询及官方客服邮箱地址 时间:2025-12-16

今日更新

-

劈叉是什么梗?揭秘网络热词劈叉的爆笑来源和用法,看完秒懂!

劈叉是什么梗?揭秘网络热词劈叉的爆笑来源和用法,看完秒懂!

阅读:18

-

霹雳的梗是什么梗?揭秘网络爆火热词背后的搞笑真相!

霹雳的梗是什么梗?揭秘网络爆火热词背后的搞笑真相!

阅读:18

-

霹雳雷震子梗是什么梗?揭秘网络爆火热词背后的搞笑真相,看完笑出鹅叫!

霹雳雷震子梗是什么梗?揭秘网络爆火热词背后的搞笑真相,看完笑出鹅叫!

阅读:18

-

皮鞭梗是什么梗 揭秘网络热词皮鞭梗的搞笑来源和用法

皮鞭梗是什么梗 揭秘网络热词皮鞭梗的搞笑来源和用法

阅读:18

-

原神云游戏网页版秒玩入口-原神网页版极速畅玩-华军软件园

原神云游戏网页版秒玩入口-原神网页版极速畅玩-华军软件园

阅读:18

-

想知道皮带是什么梗?揭秘网络热词背后的搞笑真相,点击了解最新流行语!

想知道皮带是什么梗?揭秘网络热词背后的搞笑真相,点击了解最新流行语!

阅读:18

-

皮蛋梗是什么梗?揭秘网络爆火梗的搞笑来源与玩梗姿势

皮蛋梗是什么梗?揭秘网络爆火梗的搞笑来源与玩梗姿势

阅读:18

-

钉钉网页版登录入口 - 钉钉官网网页版

钉钉网页版登录入口 - 钉钉官网网页版

阅读:18

-

皮蛋是什么梗 揭秘网络爆火梗的由来和搞笑用法

皮蛋是什么梗 揭秘网络爆火梗的由来和搞笑用法

阅读:18

-

战网安装不了?安装出错无法安装-战网安装问题解决全攻略

战网安装不了?安装出错无法安装-战网安装问题解决全攻略

阅读:18